Je geldzaken sneller op orde? Tip van Lola: stop het in ‘potjes’

Lola van Boxel. Fotograaf: Ezme Hetharia.

ONDERNEMERSCAP | Overkomt het jou ook wel eens dat je aan het einde van het kwartaal niet genoeg geld hebt voor de btw-aangifte? Of kun jij jezelf niet iedere maand uitbetalen? Met deze hack is dat verleden tijd! Door je inkomsten te verdelen over verschillende ‘geldpotjes’ voorkom je financiële stress. Lees in dit artikel hoe jij je geldzaken snel op orde brengt met de Profit First methode en de 50/30/20 regel. Zowel zakelijk als privé. Inclusief video-tutorial!

HEB JIJ ZICHT OP JOUW CASHFLOW?

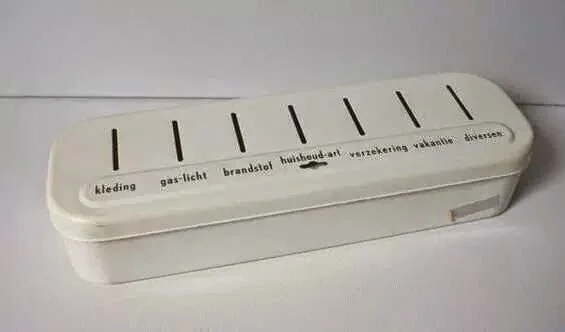

Ik kan het mij bijna niet meer voorstellen: alleen maar contant geld op zak hebben. Zit je daar met een stapel met briefjes en weet je eigenlijk niet waar dat geld vandaan komt, of waar het voor bestemd is. Daar hebben ze vroeger al een oplossing voor gevonden: het huishoudpotje. Dit zag er meestal uit als een breed kistje met allemaal gleufjes erin. Bij elke gleufje stond de bestemming van het geld.

Een ouderwets huishoudpotje.

Als het envelopje met loon het huis binnenkwam, werd dat geld gelijk verdeeld over de verschillende kostenposten: gas, water en licht, huur/hypotheek, boodschappen, kleding, brandstof, etc. Wanneer er dan boodschappen gedaan moesten worden, werd het geld uit het vakje boodschappen gehaald en ging het wisselgeld er weer terug in. Wat mij betreft een hele handige methode om de geldzaken goed in de gaten te houden en te budgetteren!

Later toen de bankrekeningen er kwamen, werden al deze potjes op een hoop gegooid, oftewel op één bankrekening. Bij mij zorgde dit (het uit één potje grabbelen) voor onrust in mijn geldzaken, omdat ik niet duidelijk kon zien waar al mijn geld heen ging. Ja, uiteraard kon ik het teruglezen op mijn bankafschriften, maar hoe wist ik of ik voor verschillende uitgaven eigenlijk wel budget had? En hoe kon ik inzien wat ik nu eigenlijk verdiende en te besteden had?

Uiteraard ben ik niet de enige die hier tegenaan liep. Er zijn dan ook verschillende methodes om aan de hand van percentages je inkomen over verschillende bank- of spaarrekeningen te verdelen, net zoals vroeger met het huishoudpotje gebeurde. Zoals de 50/30/20 methode voor je privé uitgaven. Deze leg ik later in dit artikel uit, maar eerst wil ik me richten op de zakelijke uitgaven.

Daarvoor ben ik zelf erg fan van de Profit First Methode van Femke Hogema, eigenaar van Profit First Professionals, co-auteur van het Profit First boek en dé persoon die Profit First vanuit de Verenigde Staten naar Nederland heeft gehaald en het boek van Mike Michalowicz heeft vertaald. En banken haken aan op deze trend, want je kunt tegenwoordig meerdere betaalrekeningen, spaarrekeningen, spaardoelen en spaarpotjes aanmaken via jouw bank. Vaak nog gratis ook. In deze blog noemen we al deze mogelijkheden ‘potjes’.

“Profit First is een cash management systeem dat de financiële wereld volledig op zijn kop zet. Het veegt de internationale formule Omzet – Kosten = Winst van tafel. In plaats daarvan krijgt winst een prominente plek: Omzet – Winst = Kosten. Dit boek laat zien dat iedere ondernemer vanaf de allereerste dag een financieel succesvol bedrijf kan runnen, door te focussen op winst. Profit First.”

DE PROFIT FIRST METHODE

De Profit First methode is een simpel systeem om jouw bedrijf te transformeren van een Cash-Eating Monster naar een Money-Making Machine. Met deze methode verdeel je jouw inkomsten door middel van percentages in verschillende potjes. Daardoor krijg je inzicht in je administratie. Met name in of je nu eigenlijk genoeg verdient om je rekeningen te kunnen betalen en wat onnodige uitgaven zijn.

Volgens de Profit First heb je de volgende potjes met daarbij de volgende percentages:

ontvangsten. Dit is de bankrekening waar je al je inkomsten (100%) op binnen krijgt. Die inkomsten ga je verdelen over de volgende potjes:

winst 5%

salaris eigenaren 55%

belastingen 10%

kosten 30%

Om de twee weken, bijvoorbeeld op de 10e en 25e van de maand, ga je je inkomsten (het ontvangstenpotje) verdelen over de andere potjes. Je zet eerst de btw apart (bij het potje belastingen), aangezien dat geld naar de belastingdienst gaat en niet van jou is. Je gaat daarna het percentage van de winst berekenen en apart zetten in het daarvoor bestemde potje, en zo ga je door met de andere potjes.

Als alle bedragen over de potjes zijn verdeeld, dan kan jij sneller de keuze maken of jij jezelf de komende periode wellicht wat extra kan uitbetalen, of dat je juist aankomende periode wat moet inhouden met wat jij jezelf uitbetaalt. Bijvoorbeeld omdat er minder in dat potje (salaris eigenaren) is komen te staan. Jezelf uitbetalen kun je dus ook iedere twee weken doen, of maandelijks. Wat jij fijn vindt.

Je doet dit om de twee weken zodat je ‘altijd’ je facturen op tijd kan betalen. Heb je bijvoorbeeld op de 10e van de maand geld overgemaakt van ontvangsten naar je kosten-potje, maar kan je een factuur nog niet betalen omdat er te weinig in dat potje staat? Dan kan dit jou tot actie brengen om voor de 25e wél het geld te verdienen om zo de factuur binnen de betaaltermijn te betalen.

Dat is ook de reden waarom ze deze methode een money-making-machine noemen. Heb jij te weinig geld verdiend? Dan ben jij degene die ervoor moet zorgen dat er meer geld binnenkomt. Of wil je een grotere uitgaven doen? Dan moet je ervoor zorgen dat er meer geld binnenkomt. Je mag namelijk niet zomaar snoepen van de andere potjes - dat is vals spelen. ;)

Hier een voorbeeld hoe dat eruit zou zien als er € 200, € 1000 euro of € 5000 euro binnen is gekomen. Dat bedrag is dan je inkomsten en staat in het potje ‘ontvangsten’. Dit bedrag staat gelijk aan 100%.

Als er € 1000 op de ontvangsten rekening staat en er 5% naar je winst-potje gaat, dan kan je de berekening maken: €1000 : 100 (=1%) x 5 = € 50. Een andere methode is de rekensom 0,05 x 1000 = 50. Want als 1 = 100%, dan volgt daaruit dat 0,01 = 1%, en 0,05 =5%, 0,55 = 55%, 0,10 = 10% en 0,30 = 30%.

Door met percentages te werken in plaats van vaste bedragen, gaat er altijd geld naar alle potjes en maak je dus altijd winst. Je banksaldo blijft elke keer groeien door een deel naar het winst-potje over te maken. Dit winst-potje geldt als buffer. Het is namelijk financieel gezien niet gezond om al het geld dat je verdient gelijk overal aan uit te geven. Het is beter om altijd een spaarpotje te hebben voor noodgevallen, of voor grote investeringen.

Aan het einde van het kwartaal (wanneer jij de btw-aangifte hebt gedaan) ga jij jezelf trakteren vanuit het winst-potje. Dus 50% van dat bedrag investeer je in jezelf (als een soort cadeautje). Denk aan een uitje, die schoenen die al heel lang op je verlanglijstje staan of zoiets dergelijks. Dit mag niet een investering zijn voor je bedrijf, maar voor jou als persoon. De andere 50% laat je staan als die extra buffer.

Vind je het nog een beetje complex? In deze video leg ik alles nog een keer uit:

“IK HEB DAT NIET NODIG, IK HEB HET TOCH WEL OP ORDE”

Dit dacht ik toen ik steeds vaker andere ondernemers over de Profit First methode hoorde praten. Velen waren hooked, terwijl ik er nog een beetje sceptisch over was. Ik dacht: hoezo zouden potjes mij hierbij helpen, ik betaal mezelf toch wel genoeg uit. Maar hoe meer ik het voorbij hoorde komen, hoe nieuwsgierig ik er naar werd. Dus in 2018 besloot ik het boek Profit First van Mike Michalowicz en Femke Hogema toch maar te gaan lezen en het systeem uit te proberen.

In eerste instantie vond ik het percentage van 55% voor ‘salaris eigenaren’ best laag. Slechts met de helft van mijn inkomsten mijzelf uitbetalen… Ik had het idee dat ik dan niet zou kunnen rondkomen! Dus ik nam een tussenstap en deed de rekensom eerst andersom.

In plaats van dat ik de percentages uit het boek overnam, ging ik eerst terugrekenen wat de percentages waren geweest van mijn geldstroom van dat afgelopen jaar. Oftewel, hoeveel had ik mezelf in dat gehele jaar uitbetaald en wat was dat dan in percentages, ten opzichte van mijn totale inkomsten? Dit deed ook bij mijn kosten, investeringen, en belastinguitgaven (btw-aangifte en inkomstenbelasting). Sommige ondernemers hebben trouwens twee aparte potjes voor de btw en de inkomstenbelasting. Dat kan ook, maar dat is niet volgens de Profit First methode.

De precieze bedragen weet ik niet meer, maar wat ik nog wel weet is dat ik schrok van de uitkomst. Het bleek namelijk dat ik mezelf maar 40% uitbetaalde, terwijl ik in eerste instantie dus 55% salaris best laag vond. Ook was het percentage voor kosten hoger dan verwacht. Ik ging door mijn administratie en zag heel vaak de Hema voorbij komen, waar ik blijkbaar elke maand wel een nieuw notitieboekje, pennen, stiften of andere tierelantijntjes voor kantoorartikelen had gekocht. Dingen die ik eigenlijk niet hard nodig had!

Dit is waarom grip en inzicht in je administratie dus heel belangrijk is! ;)

EXTRA TIPS:

Sinds dat inzicht ben ik gelijk van start gegaan met de Profit First methode en heb ik er na al die jaren zelfs mijn eigen draai aan gegeven. Die zal ik ook met jou delen:

Van het geld dat naar het ‘salaris eigenaren’ potje gaat, betaal ik mezelf 90% uit en blijft er 10% staan voor een buffer. Dit doe ik omdat ik een buffer wil hebben van minimaal 3 maanden ‘salaris’. Voor als ik een keer langdurig ziek ben, bijvoorbeeld. Of eindelijk eens langer op vakantie ga.

Naast de zakelijke potjes, hanteer ik ook een potjes-systeem voor mijn prive cashflow. Dit is de 50/30/20 methode, wat gelijk staat aan needs/wants/savings. Deze leg ik hieronder uit!

De percentages zet ik voor een kwartaal vast in plaats van een heel jaar, aangezien je niet weet hoe een jaar kan lopen en ik wil kunnen inspelen op mijn ondernemersdoelen. Zoals wanneer ik een nieuw project wil starten. Bijvoorbeeld een nieuw product ontwikkelen, experts inhuren, of zelfs - ik zeg maar wat - ineens drie maanden op Bali wil wonen. Dan wil ik mijn geldzaken hierop aanpassen.

Je kan het kosten-potje ook onderverdelen in één potje voor ‘kosten’ en één voor ‘investeringen’. Zodat je je vaste kosten dekt en tegelijkertijd ook in kan zien hoeveel je apart zet om te investeren in bijvoorbeeld nieuwe apparatuur, een business coach of een groot evenement.

DE 50/30/20 METHODE

Naast de Profit First methode voor mijn zakelijke geldzaken, gebruik ik sinds een jaar ook de 50/30/20 methode. Dit is een methode om je netto inkomen te budgetteren voor je privé uitgaven. En omdat ik een gat in mijn hand heb, was dat wel nodig.

Met deze methode verdeel je je inkomen over drie potjes: 50% voor needs, 30% voor wants en 20% voor savings. Oftewel,

50% vaste lasten: huur/hypotheek, gas, elektriciteit, water en boodschappen.

30% persoonlijke behoeften: hobby’s, vakanties, uit eten, abonnementen (netflix, telefoon, tijdschriften, etc).

20% sparen: voor financiële doelen zoals sparen, of leningen en schulden afbetalen.

Hoe de 50/30/20-budgetregel voor jou kan werken, zie je in het rekenvoorbeeld hieronder.

Netto inkomen: € 2.200

50% naar vaste lasten: € 1.100

30% naar persoonlijke uitgaven: € 660

20% naar sparen en schulden: € 440

Op jaarbasis houd je zo € 5.280 euro over voor het sparen en aflossen van schulden. En je hebt meteen genoeg geld voor een nieuwe wasmachine of televisie, als die kapot gaat (ABN AMRO, z.d.).

De 50/30/20 methode is populair gemaakt door door de Amerikaanse senator Elizabeth Warren (Vansomeren, 2022). Ze promoot dit systeem dit omdat het voor veel mensen ingewikkeld is om hun geldzaken op orde te krijgen, of zelfs moeilijk om ermee te starten. De 50/30/20 methode is een makkelijke manier om grip op je administratie te krijgen, zonder dat het intimiderend wordt. Meer weten? Ze schreef er uitgebreid over in haar boek All Your Worth: The Ultimate Lifetime Money Plan uit 2006.

Op deze methode is ook kritiek (Smith, 2022). Deze percentages werken namelijk niet voor mensen met een laag inkomen. Vaak gaat er meer dan 50% van hun inkomen naar hun vaste lasten.

Geldt dit ook voor jou? Doe dan ook hier de som eerst andersom, om percentages te kiezen die voor jouw situatie werken. Maak eens een lijstje van al jouw uitgaven in de categorieën needs, wants, en savings, en tel deze uitgaven bij elkaar op. Deel vervolgens het bedrag voor jouw needs door het bedrag van jouw totale uitgaven. Op welk percentage zit je dan? Doe dit ook voor je wants en savings (schulden). Bijvoorbeeld: 1500 needs : 2200 inkomen = 0,68 = 68%

Het kan zijn dat je dan op percentages uitkomt als 70/20/10. Of 60/20/20. Wen dan aan het gebruiken van deze budgeteringsmethode door eerst iedere maand je inkomen aan de hand van die percentages te verdelen. Maar ga vervolgens ook kijken of er uitgaven zijn die je kan schrappen. Zoals bepaalde abonnementen. Of misschien kun je ergens anders goedkoper je boodschappen doen, of minder vaak uit eten. Of meer inkomen genereren?

Misschien lukt het je dan toch om op de 50/30/20 uit te komen. Dan weet je dat je financieel gezond bezig bent!

ZELF MET JE GELDZAKEN AAN DE SLAG?

Toen ik voor het eerst aan de slag ging met de percentages, pakte ik er elke keer mijn rekenmachine, een notitieblok en rekenmachine bij. Dit is fijn voor de eerste paar keren, maar daarna zocht ik naar een andere oplossing. Ik kon het op dat moment niet vinden, dus maakte ik het zelf in Excel. Dit template heb ik jarenlang zelf gebruikt, verbeterd en gebruiksvriendelijker gemaakt, zodat andere dit ook kunnen gebruiken.

Dit template staat in de webshop van Administration with Lola. Kijkje nemen? Klik dan hier.

BRONNEN

Michalowicz, M. & Hogema, F. (2017). Profit First. Nederland: van Duuren Management.

Profit First. (z.d.). Profit First. Geraadpleegd op 25 augustus 2022.

Vansomeren, L. (2022, 6 juni). The 50/30/20 Rule of Thumb for Budgeting. The Balance. Geraadpleegd op 9 september 2022.

Smith, K. A. (2022, 26 maart). Your Guide To The 50/30/20 Budgeting Rule. Forbes. Geraadpleegd op 14 september 2022.

ABN AMRO. (z.d.). Bespaar geld met de 50/30/20-budgetregel. Geraadpleegd op 14 september 2022.

ONDERNEMERSCHAP & MARKETING

Je bent dansdocent én je runt een dansschool. Je geniet enorm van de uren die je les staat te geven, maar de leerlingenadministratie, het managen van personeel, de boekhouding, de schoonmaak, de mail en telefoon beantwoorden en alle andere bijkomende taken doe je er ook bij. Het is mogelijk om het jezelf makkelijker te maken en meer te genieten van alle aspecten van het runnen van de dansschool. Onze redacteur Ondernemerschap & Marketing helpt dansdocenten en dansschoolhouders hun bedrijf te laten groeien en financieel gezond te laten zijn. Aan de hand van toegankelijke tutorials leer je over alle praktische zaken waarmee dansschoolhouders te maken krijgen - en hoe jij daarin onderscheidend kan zijn!

Lola van Boxel

Lola van Boxel is redacteur Ondernemerschap. Ze studeerde in 2016 af aan het Albeda Dans College, waar ze opgeleid werd als Professioneel Allround Dans Artiest. Daarna danste ze met vele bekende artiesten en op grote podia. Lola geeft ook danslessen. Noem Lola maar een duizendpoot of een bezig bijtje, want naast haar werk als uitvoerend danseres en dansdocent studeerde ze ook boekhouding. In 2019 heeft ze haar tweede bedrijf opgezet: Administration with Lola. Het is haar missie om administratie begrijpelijk en leuk te maken. Voor Dansdocent.nu deelt ze haar geheimen, visie en tips over ondernemerschap en administratie.